한국은행이 예금취급기관의 대규모 예금인출 확산 가능성을 대비해 이들에 대한 유동성 공급을 다양하게 늘린다.

7월 27일 이창용 한국은행 총재는 “이날 개최된 금융통화위원회 회의에서 시중은행 등 예금취급기관에 대한 한국은행의 유동성 안전판 역할을 강화하기 위해 대출제도의 일환인 자금조정대출 적용금리를 ‘기준금리 + 0.50%포인트’로 하향조정하고 적격담보를 확대하기로 결정했다”고 밝혔다.

자금조정대출이란 한국은행이 시중은행 등 예금취급기관의 부족한 운용 자금을 대출해주는 제도를 말한다.

기존 대출금리는 ‘기준금리+1.0%포인트’를 적용했으나 이번 개편안으로 예금취급기관의 자금 조달 부담이 줄어들 것으로 예상된다.

가령 예금취급기관이 자금조정대출을 희망하면 현재 기준금리를 적용해 이자율 4.50%에 자금을 조달할 수 밖에 없지만 31일부터는 4.00%에 조달할 수 있다.

적격담보 범위 또한 확대된다. 기존에는 국채, 정보부증채, 통안증권 등 범위가 한정적이었으나 이번 개편으로 지방채, 우량 회사채, 지방 공기업 발행채 등이 신규로 추가됐다. 대출 만기 역시 기존에는 1개월이 최대 한도였으나 이번 개편으로 3개월까지 늘렸다.

한국은행은 이번 대출제도 개편으로 실리콘밸리은행 사태와 같은 일이 발생했을 때 시중은행이 자금조정대출을 통해 약 90조원 규모의 추가 유동성을 조달할 수 있을 것으로 보고 있다.

비은행예금취급기관의 경우에도 은행에 준하는 적격담보 인정에 따라 금통위 의결을 통해 필요시 약 100조원 규모의 유동성을 조달할 것으로 예상된다.

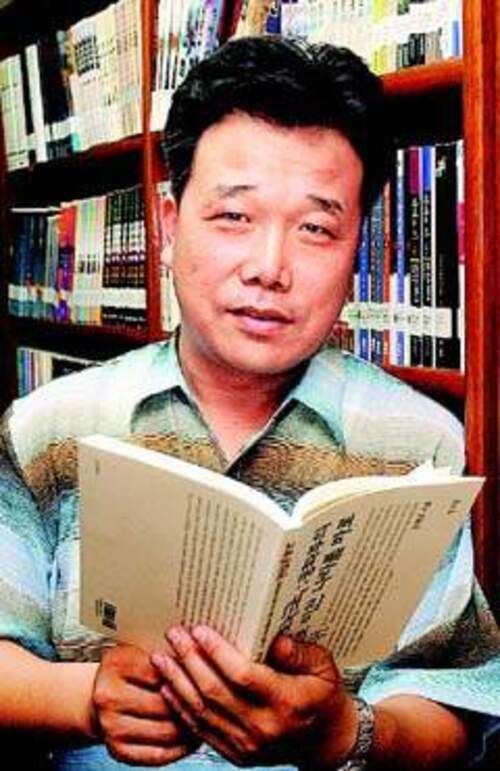

한국은행 홍경식 통화정책국장은 “모든 금융기관에 일괄적으로 적용되는 건 아니고 금통위에서 재무건전성이 열악한 금융기관을 논의 후 자금조정대출을 제공할 것”며 “규모가 큰 시중은행보다 지방은행, 인터넷뱅킹 등을 적용 대상으로 보고 있다”고 말했다.

홍경식 국장은 “자금조정대출 이용 금융기관에 대한 정보는 금융기관이 필요 시 낙인효과에 대한 우려없이 적기 활용할 수 있도록 금융 안정 차원에서 현재와 같이 비공개 한다”고 설명했다.

이어 “금융기관에 뱅크런 사태 발생 시 불안심리가 시장 전반에 확산되어 제2, 제3의 금융기관에서도 돈이 빠져나가는 상황을 예방하는 게 핵심 가치”라고 덧붙였다.

.png)

7788.png)

.png)